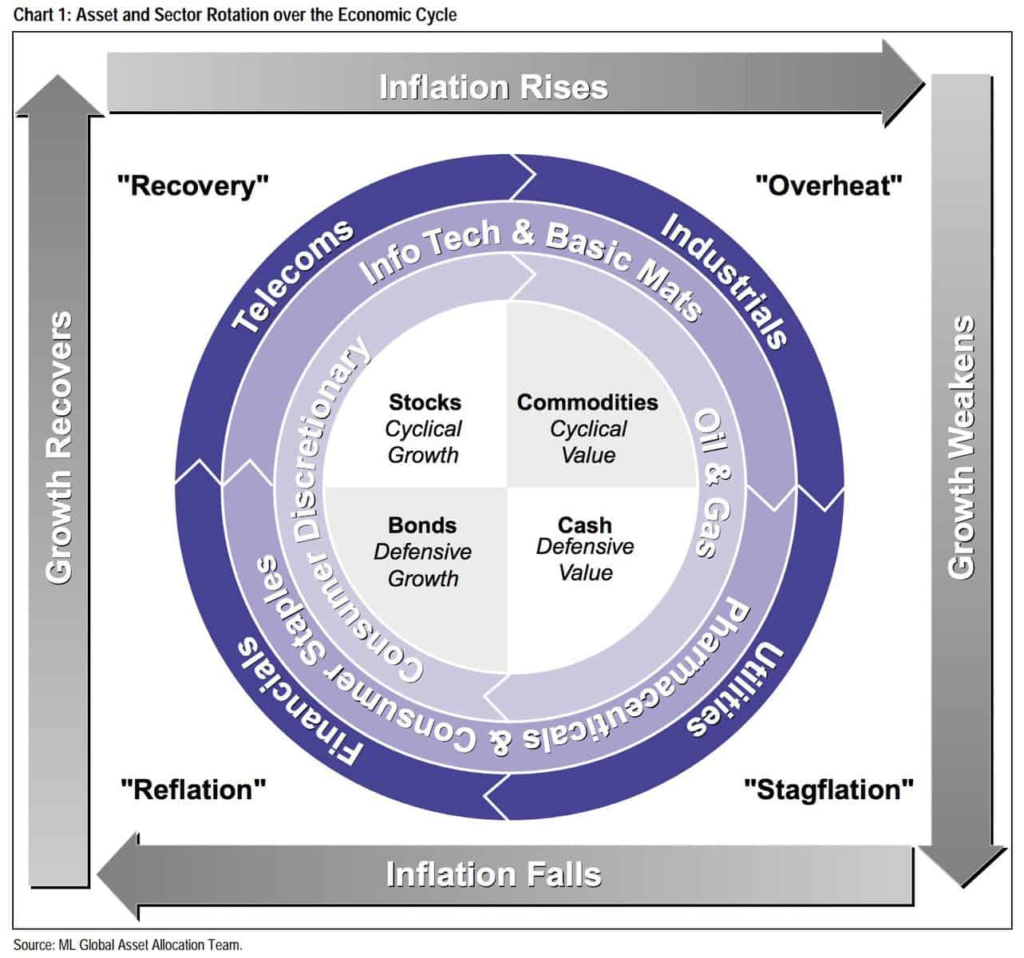

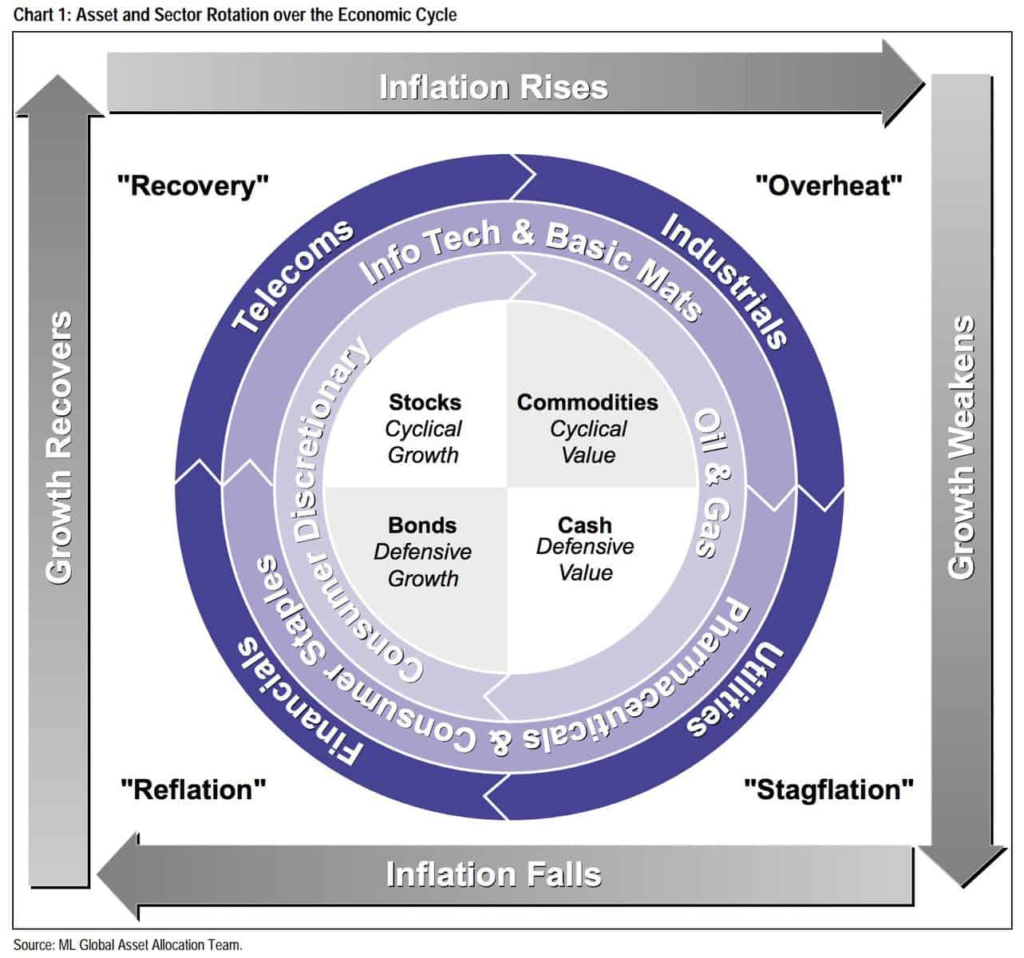

| 美林时钟 | 库存周期 | 经济表现 |

| 复苏期 | 被动去库存 | 经济↑,通货膨胀↓,商场需求↑ 生产未及时跟进,库存↓ |

| 过热期 | 主动补库存 | 经济↑,通货膨胀↑,市场需求↑ 生产未及时跟进,库存↑ |

| 滞涨期 | 被动补库存 | 经济↓,通货膨胀↑,市场需求↓ 生产未及时跟进,库存↑ |

| 衰退期 | 主动去库存 | 经济↓,通货膨胀↓,市场需求↓ 生产未及时跟进,库存↓ |

投资相关的感想。

| 美林时钟 | 库存周期 | 经济表现 |

| 复苏期 | 被动去库存 | 经济↑,通货膨胀↓,商场需求↑ 生产未及时跟进,库存↓ |

| 过热期 | 主动补库存 | 经济↑,通货膨胀↑,市场需求↑ 生产未及时跟进,库存↑ |

| 滞涨期 | 被动补库存 | 经济↓,通货膨胀↑,市场需求↓ 生产未及时跟进,库存↑ |

| 衰退期 | 主动去库存 | 经济↓,通货膨胀↓,市场需求↓ 生产未及时跟进,库存↓ |

未来的六大经济环境变化:

通缩转为通胀

利率由负转正

逆全球化

基础能源资料暴涨

生产成本提高

赚钱效益减弱

| 股指 | 参考指数 | 低点 | 高点 | 卖出点位 | 周期 |

| A股 | 沪深300市盈率中位数 | 16-19 | 40 | 30-33 | 4年左右 |

| 港股 | 恒生指数市盈率 | 10 | 20 | 16-17 | 5-6年左右 |

| 美股 | 标普500市盈率 | 12-14 | 27-30 | 27-30 | 10年 |